- Prenumerera på RSS-flöde

- Markera inlägget som nytt

- Markera ämnet som läst

- Pinna detta Inlägg för min användare

- Bokmärke

- Prenumerera

- Inaktivera

- Utskriftsvänlig sida

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Fel hantering av drivemedelsförmån i individuppgift

Hej

Detta problemet uppstår när man vill låta den anställde betala för sin drivmedelförmån.

Om man bara skall lägga till drivmedelförmån så används löneart: 2103 - Förmån fritt drivmedel.

Enligt instruktionerna skall man inte räkna upp med 20 % för det görs på individuppgift.

Men vid betalning av förmån blir detta konstigt.

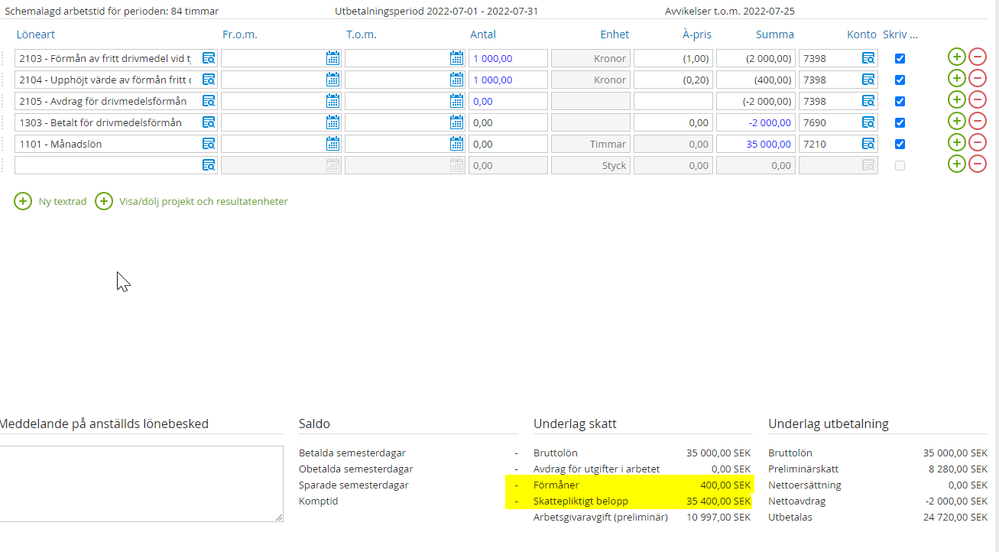

Så för en anställd som betalar för sitt privata drivmedel( tex, 2000 kr) genom löneavdrag blir det lönearterna

2103 - 2000 kr: för att det skall registreras på individuppgift. Ruta: 018

2105 - 2000 kr: för att förmånen skall tas bort från lönebeskedet.

1303 - 2000 kr betalt för drivmedel som registeras på individuppgift, Ruta: 098

Problemet är att 2013 blir uppräknad med 20 % i ruta 018 medan 1303 inte blir det.

Så i individuppgift står det 018=2400kr och 098=2000 kr. Det vill säga att den anställde skall skatta för 400 kr.

För att få det rätt måste man räkna upp de som 1303 med 20 %. Detta gör att det ser konstigt ut på lönebeskedet. Varför ska de betala mer än det kostar?

En bättre lösning enligt mig är att inte räkna upp något av dem med 20% och istället låt

löneadministratören föra in rätt summa. Antingen den verkliga kostnaden och sätta 1,2 i á-pris eller räkna upp summan med 1,2 direkt.

Just nu har jag med 20 % i min separata räknesnurra som håller koll på drivmedelskostnaderna och så ändrar jag i individuppgiften efter att den laddats upp till skatteverket.

- Välj din produkt:

-

Lön Smart

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej @Krolken

På Skatteverket skriver de såhär:

Betalning till arbetsgivaren

Om den anställda ersätter arbetsgivaren med ett visst belopp, t.ex. drivmedlets marknadsvärde, ska förmånsvärdet sättas ned med ersättningens belopp (61 kap. 11 § IL). I ett sådant fall anses den anställda ha drivmedelsförmån även om denne betalat hela marknadsvärdet. Detta innebär att det i det fallet uppkommer en skattepliktig förmån som motsvarar uppräkningen, d.v.s. 20 procent av marknadsvärdet. För att undgå en skattepliktig förmån måste den anställda betala motsvarande hela förmånsvärdet, dvs. 120 procent av marknadsvärdet.

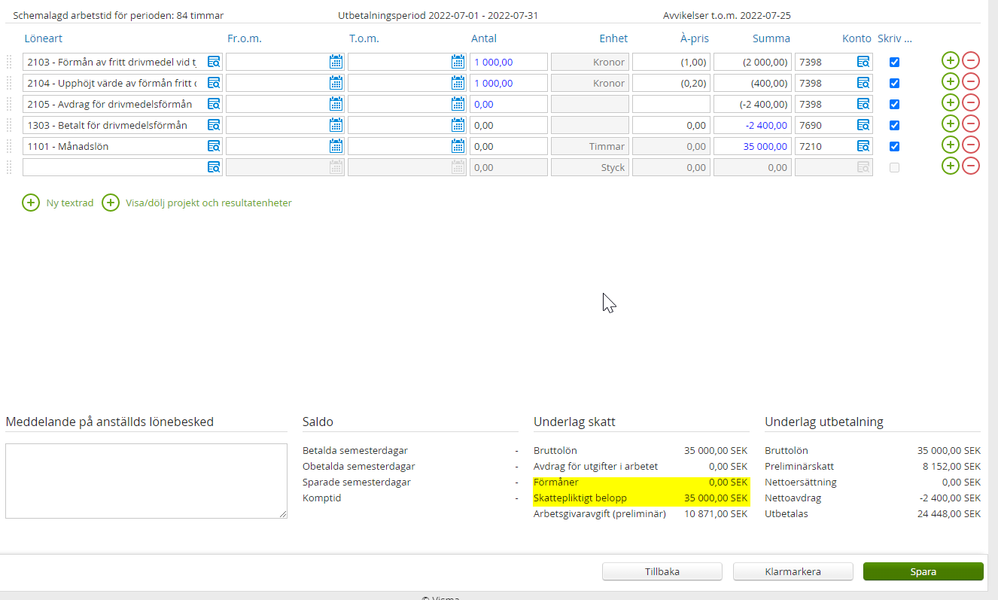

Exempel då den anställde betalar marknadsvärdet.

Exempel då den anställde betalar marknadsvärdet + det upphöjda värdet (120%).

/Malin

Produkter & tjänster

Utbildningar

Visma Spcs

Copyright 2024 Visma Spcs. All rights reserved.