- Prenumerera på RSS-flöde

- Markera som ny

- Markera som läst

- Bokmärke

- Prenumerera

- Utskriftsvänlig sida

Inlägget som du söker har arkiverats. Visa relaterat innehåll nedan.

- 27 Svar

- 5 gilla

- 46662 Visningar

Tillhör du skaran som fortfarande betalar ut och lägger din dyrbara tid och bokför lön manuellt? Då är det en hel del du behöver hålla koll på, såsom vilken skatt du ska dra, hur du räknar ut arbetsgivaravgifter och inte minst beräkningar av föräldraledighet, sjukfrånvaro, semester och övertid. Allt detta hjälper våra löneprogram Visma Lön Smart och Visma Lön 600 till med så du kan ägna dig åt att driva ditt företag.

Men har du hittat detta tips och inte har ett löneprogram idag ska du självklart få hjälp med hur du gör för att bokföra lön. Fortsätt att läsa, så går vi igenom allt du behöver veta och visar konteringsexempel på hur det ser ut när du bokför lön.

Vilka bokföringskonton du använder beror på vem som ska ha lön - en vanlig tjänsteman, kollektivanställd/arbetare, en företagsledare eller kanske till dig själv som driver en enskild firma. Har du en enskild firma och ska betala ut lön till dig själv kallas det istället för eget uttag, läs mer i inlägget Bokföra eget uttag av pengar i en enskild firma.

Checklista för att betala ut lön

- Samla in uppgifter/underlag

- Räkna ut hur mycket lön som ska betalas ut

- Skicka lönebesked

- Betala och bokför lönen

Månaden efter löneutbetalningen lämnar du in arbetsgivardeklaration och betalar arbetsgivaravgift och skatt till Skatteverket. Betalningen till Skatteverket ska självklart också bokföras. Längre ner i tipset visar vi hur konteringen ser ut.

Bokföra lön - konteringsexempel

I samtliga exempel nedan har den anställde en bruttolön på 25 000 kronor, vilket är lönen innan skatt och andra avdrag. Arbetsgivaravgiften i våra exempel utgör 31,42 procent av bruttolönen, och den anställde förväntas betala 5 710 kronor i skatt. Läs på skatteverket.se vad som gäller för din anställd. Vi har använt bokföringskonto 1930 - Företagskonto som konto för utbetalning, betalar du ut lön från ett annat konto byter du ut 1930 mot det konto du betalar ut från. När du bokför löneutbetalningar bokför du samtidigt kostnad för skatt och arbetsgivaravgifter. Dessa belopp nollar du sedan i samband med betalningen till Skatteverket. Mer om det längre ner under rubriken Bokföra betalningen av skatt och arbetsgivaravgift till Skatteverket.

Bokföra lön till kollektivanställd/arbetare

|

Konto |

Debet |

Kredit |

|

1930 - Företagskonto |

|

19 290 |

|

7010 - Löner till kollektivanställda |

25 000 |

|

|

2710 - Personalskatt |

|

5 710 |

|

7510 - Arbetsgivaravgifter |

7 855 |

|

|

2731 - Avräkning lagstadgade sociala avgifter |

|

7 855 |

Bokföra lön till tjänsteman

|

Konto |

Debet |

Kredit |

|

1930 - Företagskonto |

|

19 290 |

|

7210 - Löner till tjänstemän |

25 000 |

|

|

2710 - Personalskatt |

|

5 710 |

|

7510 - Arbetsgivaravgifter |

7 855 |

|

|

2731 - Avräkning lagstadgade sociala avgifter |

|

7 855 |

Bokföra lön till företagsledare

|

Konto |

Debet |

Kredit |

|

1930 - Företagskonto |

|

19 290 |

|

7220 - Löner till företagsledare |

25 000 |

|

|

2710 - Personalskatt |

|

5 710 |

|

7510 - Arbetsgivaravgifter |

7 855 |

|

|

2731 - Avräkning lagstadgade sociala avgifter |

|

7 855 |

Bokföra betalning av skatt och arbetsgivaravgift till Skatteverket

Efter att löneutbetalningen är avklarad ska du även lämna arbetsgivardeklaration, betala in arbetsgivaravgift och skatt till Skatteverket innan du kan pusta ut. När du bokförde lönebeskedet bokades det upp en skuld gällande skatt och sociala avgifter och det är dessa belopp som nu ska bokas bort samt betalas till Skatteverket. I första steget omför du skatt och arbetsgivaravgift till skattekontot och i andra steget bokför du själva utbetalningen till skattekontot. Häng med så visar vi.

Så bokförs omföring av skatt och arbetsgivaravgift till skattekontot

|

Konto |

Debet |

Kredit |

|

1630 - Skattekonto (aktiebolag) 1930 - Företagskonto (enskild firma) |

|

13 565 |

|

2710 - Personalskatt |

5 710 |

|

|

2731 - Avräkning lagstadgade sociala avgifter |

7 855 |

|

Så bokförs utbetalningen från företagskontot till skattekontot (aktiebolag)

|

Konto |

Debet |

Kredit |

|

1630 - Skattekonto |

13 565 |

|

|

1930 - Företagskonto |

|

13 565 |

Mycket att hålla koll på - vi vet! Använder du något av våra lönesystem får du den hjälp du behöver med att hantera och bokföra löner så frigör du tid för andra uppgifter som att utveckla och driva ditt företag.

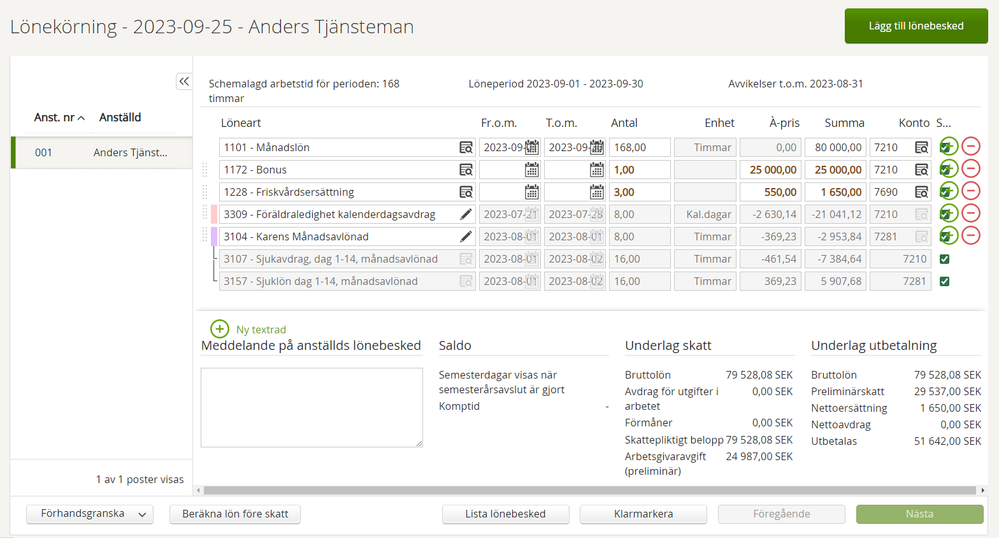

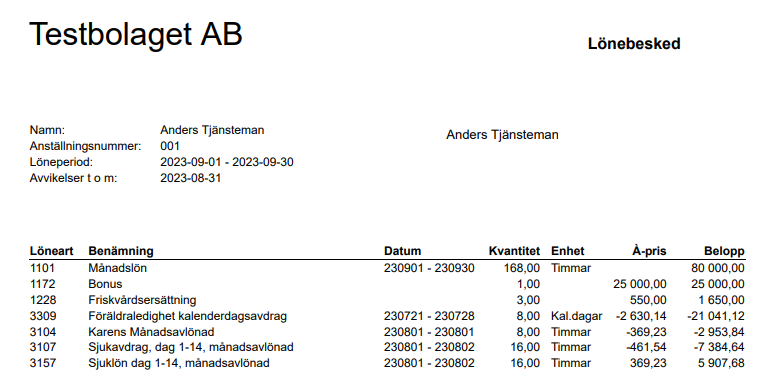

För att du ska få en känsla av hur det ser ut i vårt grymma webbaserade löneprogram Visma Lön Smart visar vi hur gränssnittet ser ut när du skapar ett lönebesked samt hur det färdiga lönebeskedet till den anställda ser ut.

Läs mer om hur du betalar ut lön i våra program i hjälpavsnitten Lönekörningar Visma Lön Smart, Registrera lönehändelser och betala ut lön i Visma Lön 600

Vill du lära dig mer om bokföring och hur det fungerar? Spana in vår utbildningsfilm Teori bokföring nedan.

Om man har timanställda som jobbar i januari och får sin lön utbetald 25 februari, vilket datum ska man bokföra lönen för januari, 31/1? Ska man i så fall bokföra som kortfristiga fordringar hos anställda tills utbetalningsdatum och sen omföra det till 1930?

Hejsan!

Bokföringen av lönen sker det datum lönen betalas ut, du kan gå efter exemplet ovan. Om du däremot har föregående månad som löneperiod (lönen som tjänas in en månad betalas ut månaden därpå) så kan du vid ett räkenskapsår slut bokföra intjänad lön som en upplupen kostnad för att få med kostnaden i bokslutet. I vårt foruminlägg Bokföra upplupna löner och sociala avgifter finns information om hur du går till väga.

/My

Frågan som Maxboj ställer är rätt intressant. För i princip så har frågeställaren rätt, lönen borde bokföras den månad som den avser. Många sitter idag och periodiserar både stort och smått, man har lageromföringar och gud vet vad men det finns ingen funktion för att periodisera lönen. Åtminstone inte i de löneprogram som jag har sett, vilket är rätt märkligt. Vi hade en kund som för några år sedan förstod vidden av denna brist på periodisering. Han hade rätt många anställda och följde sitt resultat noga och med åren så lärde han sig hur det fungerade. Och en sommar då gick det då upp ett ljus. Hans Juli hade ett uruselt resultat då personalen hade semester och det inte fanns några större intäkter. Däremot så var augusti fantastiskt, höga intäkter och i princip ingen personalkostnad. Och allt detta för att vi använde löneprogrammet på det sätt som det är tänkt.

Och då bokförs det på detta vis. Man kan ju tycka att det borde finnas ett periodiseringsalternativ även i löneprogrammet. Det går ju att lösa manuellt men risken för fel är rätt stor....

Att bokföra lönen den datum den betalas ut är logiskt vid bokslutsmetoden. Bokför man affärshändelser enligt fakturametoden blir det fel i resultatet. En del bokför det som skuld 2910 i den månaden lönen tjänas in och nästa månad bokar bort skulden vid utbetalning.

Jag har sett även andra byråer boka lönen den månad den tjänas in fast som fordran hos anställda för att nästa månad bokas om vid utbetalning. Vilket är nu rätt är den stora frågan.....

Hej igen!

Ja, jag är ju helt med på tankegången och det finns ju faktiskt inget rätt eller fel här egentligen, så länge man är konsekvent i det arbetssätt man väljer. 🙂 Men precis som du skriver och som vi var inne på tidigare @Maxboj så kan du bokföra lönen det datum lönen betalas ut, på så sätt följer du övriga bokningar enligt kontantmetoden.

/My

Hej!

Tack så mycket för denna guide 🙂 En fråga dock.

När det är dags att betala av skatt och arbetsgivaravgifter till skatteverket så finns det två stycken steg längst ned i denna guide. "I det första steget så omför man skatt till skattekontot. Och i det andra steget så bokför man själva utbetalningen till skattekontot".

Till min fråga:

När man bokför preliminärskatt så bokför man utbetalningen till skattekontot.

1930 K

1630 D

Men du bokför också när skattepengarna har dragits från skattekontot.

1630 K

2518 D

Hur gör man här med skatt och arbetsgivaravgifterna när man bokfört utbetalningen till skattekontot. Bokför man inte när skattepengarna också har dragits som man gör vid preliminärskatt?

Tusen tack!

Hej Alexander!

Vad roligt att höra att du tyckte om guiden 🙂

Det stämmer att man bokför två gånger när det gäller skattekontot. Så Alla in och utbetalningar som gäller skattekontot bokförs mot 1930 debet eller kredit och 1630 debet eller kredit. Då har man hanterat det som står på ditt skattekonto som har in- eller utbetalning i texten. Sedan måste man också visa vad som hänt, vilket man gör via en till verifikation. Om det t ex gäller arbetsgivaravgifter och skatt som du betalat, så blir händelseförloppet så här:

1930 med 20 000 i kredit

1630 med 20 000 i debet

Nästa verifikation blir:

1630 med 20 000 i kredit

2731 med 10 000 i debet

2710 med 10 000 i debet

På så sätt så får du bokfört bort den skulden gällande skatten och personalskatt som du bokförde upp vid lönekörningen. Så det blir precis på samma sätt som med preliminära skatten, där du bokför både inbetalningen och sedan bokför vad som dragits. De konton ovan är bara exempel, om du använder andra bokföringskonton för personalskatt och arbetsgivaravgifter så väljer du dem istället.

Hoppas detta hjälper dig, ha det fint!

/Josefine

Hej Josefine,

Tack för hjälpen. Så för att se om jag har förstått 😉

När jag betalar ut lön till vår företagsledare så bokför jag först:

1. Bokföra lön till företagsledare

| Konto | Debet | Kredit |

| 1930 - Företagskonto | 19 290 | |

| 7220 - Löner till företagsledare | 25 000 | |

| 2710 - Personalskatt | 5 710 | |

| 7510 - Arbetsgivaravgifter | 7 855 | |

| 2731 - Avräkning lagstadgade sociala avgifter | 7 855 |

Därefter så skickar jag in arbetsgivardeklarationen som också talar om vad jag ska betala in till skattekontot.

Så när det sedan är dags att skicka in arbetsgivaravgifterna och skatt till skattekontot på SKV så bokför jag:

2. Överföring av pengar till skattekontot på SKV.

| Konto | Debet | Kredit |

| 1930 - Företagskonto | 13 565 | |

| 1630 - Skattekonto (aktiebolag) | 13 565 |

Nu är pengarna inne på Skattekontot hos SKV.

När skattepengarna sedan är inne och skatteverket har dragit pengarna från skattekontot den 12:e så bokför jag:

3. Dragningen från skattekontot till SKV.

| Konto | Debet | Kredit |

| 1630 - Skattekonto (aktiebolag) | 13 565 | |

| 2710 - Personalskatt | 5 710 | |

| 2731 - Avräkning lagstadgade sociala avgifter | 7 855 |

Är jag på säkert vatten att jag förstått det hela och bokfört korrekt? Inga mer verifikationer som behöver göras efter mitt utförande ovan?

Tusen tack 🙂

Hej igen Alexander 🙂

Inga problem alls. Du har förstått helt rätt, dina bokföringsförslag ser superbra ut. Inga mer verifikationer gällande skatt och arbetsgivaravgifter behövs göras, utan det är de tre stegen som man gör.

Ha en fin dag!

/Josefine

Hej!

Nu har jag precis betalt ut min första lön till mig själv, och jag hade tänkt bokföra enligt vad som anges i den här tråden. Jag använder kontantmetoden och förberedde därför en verifikation ungefär (har även bruttolöneavdrag pga leasingbil att ta hänsyn till) enligt Alexanders 1. Bokföra lön till företagsledare.

Men, det är ett problem. Jag har låst 1930 för manuell kontering, eftersom jag har automatiska bankhändelser via SEB (vilket för övrigt inte är så automatiskt, utan laggar med en dag verkar det som). Därför är problemet nu att jag inte kan koppla utbetalningen med verifikationen som den var tänkt, för jag kan inte registrera verifikationen med 1930, och jag kan inte matcha bankhändelsen innan jag har en verifikation (om ens då, testade aldrig). Vad jag fattar verkar detta endast gå om man använder bankhändelsen Löneutbetalning via Lön, och det vill jag inte betala 12+249 kr i mån för.

Min lösning var att skapa ett fiktivt konto, 1941 - Transaktionskonto för att matcha bankhändelser. Alltså, jag la verifikationen som utbetalning av lön via 1941. Sedan matchade jag bankhändelsen som Övrigt uttag och matchade 1930 med 1941. Men det borde väl finnas en bättre lösning, eller?

Hej Jonas!

I och med att du har bankkopplingen så behöver du inte göra en manuell verifikation utan du utgår från bankhändelsen i programmet och bokför via den.

Men om du verkligen vill göra det via en verifikation så skulle du kunna byta ut 1930 mot 2910 - Upplupna löner i den manuella verifikationen och när du sedan matchar bankhändelsen under Kassa- och bankhändelser så bokför du det som Övrigt uttag - Egen kontering och sedan mot 2910 - Upplupna löner igen.

Hoppas detta hjälpte, ha en fin dag!

/ Josefine

Men det är så jag har tänkt att det borde vara, att jag inte ska behöva bokföra bankhändelser. Men i Visma eEkonomi får jag upp en notis om att jag har ej bokförd bankhändelse. Därför är jag lite osäker på vad problemet är, samt att den lösning du anger är väl den jag har gjort, förutom att jag har använt 1941 istället för 2910?

När det gäller lönen är det ju lite moment 22, som jag förklarade. Jag får använda 2910 framöver i så fall tror jag.

Hej Jonas!

För att programmet ska kunna bokföra bankhändelserna automatiskt så måste det finnas ett underlag för programmet att läsa av - i ditt fall är det ett lönebesked som den behöver känna av, men samma princip gäller för kund- och leverantörsfakturor exempelvis. Som jag förstod det har du skapat en manuell verifikation under Bokföring - Verifikationer, stämmer det? Programmet känner inte av att den manuella verifikationen ska matchas ihop med bankhändelsen eftersom att den inte är "kategoriserad" som ett lönebesked rent programmässigt, som den hade blivit om du hade skapat det i vår lönemodul.

Du behöver alltså göra som Josefine skriver i sina svar ovan och bokföra enligt trådens anvisningar om du skulle vilja göra en manuell kontering och en bankhändelse istället för att hantera lönen direkt vid bankhändelsen.

Trevlig helg!

/Tinne

Men det är ju rätt dåligt att jag ska behöva betala 249 kr i månaden bara för att kunna matcha lönebesked för mig själv mot bankhändelse, eller? Då är det ju ingen vits direkt att ha matchningen med bankkontot (som jag nu har kostnadsfritt men kommer få betala för...) eller har jag missat något?

Hej Jonas!

Är det Visma Lön Smart du syftar på när du menar att du ska betala 249kr?

För vi har nämligen en tilläggsmodul till Visma eEkonomi som heter Visma eEkonomi Lönebesked, där du betalar 25kr per lönebesked, så är det bara du som ska ha lönebesked kostar det 25kr i månaden extra för dig. Om du använder Visma eEkonomi Lönebesked så kommer programmet automatiskt att bokföra lönebeskedet åt dig så som du önskar, du slipper alltså bokföra om så som du arbetar i dagsläget. Kanske det kan vara ett bättre alternativ för dig?

Om du har fler funderingar är det bara att återkomma här i tråden så hjälper vi dig!

/Tinne

Hej

Det jag funderar på är detta med arbetsgivaravgiften.

Jag har bokfört in den på 2731 med 31.42 % vid löneutbet. Men, sedan vid arbetsgivardeklaration får vi göra ett regionalt avdrag på 10 %. så då blir det en diff på vad vi ska betala. Hur/vart ska jag kunna bokföra bort denna? för nu ser det ut som att vi har en skuld som ökar varje månad. Hur ska jag göra för att göra rätt? 🙂

Hej!

Tack för din fråga. Bokföringen av lönen gällande arbetsgivaravgifterna skall stämma överens med vad du deklarerar, så om du nu gör ett sådant avdrag i arbetsgivardeklarationen så skall även bokföringen motsvara samma belopp vid löneutbetalningen. Det är därför väldigt viktigt att man beräknar först vad avgiften skall bli och sedan bokför upp den riktiga skulden, så att det inte blir fel.

Så de verifikationerna gällande löneutbetalningarna där du bokfört upp sociala avgifter med 31,42% behöver korrigeras så att de istället innehåller 31,42% - 10%= 21,42%, dvs samma belopp som du deklarerat. Du kan även göra rättningsverifikationer för varje period du hunnit bokföra istället, så att du får avdraget mot 2731 i debet och 7510 i kredit, för att krediterar de för höga avgifter du redan bokfört. I fortsättningen så skall du då bokföra upp samma avgifter som du sedan deklarerar, så kommer det bli rätt.

Ha det fint!

/ Josefine

Hej Malin66!

I lönemodulen har vi i dagsläget ingen hantering för regionalt stöd. Lönemodulen i Visma eEkonomi är så som AccountantfromHell_singland säger, ett hjälpmedel för att skapa och skicka lönebesked. Det finns hantering för växa-stöd och avdrag för forskning, samt vanligare lönearter så som bilförmån, kostavdrag och semesterlön. Om du vill läsa mer om vilka funktioner som finns i lönemodulen så finns det mer information i hjälpavsnittet Skapa lönebesked.

Om du har mer avancerad lönehantering så kan jag varmt rekommendera vårt molnbaserade löneprogram Visma Lön Smart, ett lättare löneprogram som bland annat hanterar regionalt stöd.

Jag hoppas att detta hjälpte dig i din fråga. Har du några följdfrågor eller andra funderingar så är du alltid välkommen att återkomma till forumet.

Trevlig helg!

/Tinne

Hej!

Jag sitter i en ideell styrelse för en samfällighetsförening och sköter den löpande administrationen och bokföring. Arvoden skall snart betalas ut till våra förtroendevalda och jag tänker mig bokföra enligt ovan föreslagen modell, men finns det något konto i Baskontoplanen som vore ett bättre val än de ovan tre föreslagna konton för Löner till kollektivanställda, tjänstemän eller företagsledare?

Vidare, vissa av våra förtroendevalda hamnar under arvoden under 1000 kronor på årsbasis. Skall dessa personers inkomst också deklareras till Skatteverket?

Tack på förhand

Hej,

Du kan använda 7240, det avser styrelsearvoden enligt baskontoplanen.

När det gäller frågan om inkomsten ska redovisas till Skatteverket så är jag lite osäker, men eftersom man inte lämnar någon annan kontrolluppgift än den som görs på arbetsgivardeklarationen var månad så tänker jag att det ska redovisas till Skatteverket, men man ska inte betala arbetsgivaravgifter på beloppet.

Har försökt att läsa mig till vad som gäller, men har för närvarande inte tid att grotta för mycket 🙂

//Carina

Jag råkade göra två fel vid en löneutbetalning där summan skulle varit 35 100 enligt lönebesked blev siffrorna vända till 31 500. Stressen vid korrigeringen gjorde att jag betalade ut 4000 kr istället för 3600 kr. Eftersom det var min lön så betalade jag tillbaka 400 kr. Vilket medför att jag nu har ett lönebesked på 35100 att matcha mot tre bankhändelser vid tre olika datum.

Hur löser man detta bokföringsmässigt i Visma eekonomi?

Hej! Jag är STYRELSELEDAMOTEN för en liten AKTIEBOLAG och jag skulle vilja anställa STYRELSESUPPLEANTEN och betala henne en lön. Vi är de enda aktieägarna i bolaget. Är det något speciellt jag bör ta hänsyn till? Ska hon få lön som företagsledare?

Hej

Om hon ska vara Företagsledare, Tjänsteman eller Arbetare beror på vilka arbetsuppgifter hon skall ha. Där uppstår också frågan om avtal för Arbetsmarknadsförsäkringar t ex Fora.

I ett senare skede finns också frågan kring beräkning av utrymme för utdelning och möjligheterna för er att utnyttja Huvudregeln.

Vänliga hälsningar

RoffaK

Hur ska jag göra för att lönerna jag gör via Visma Lön 600 går att matcha med de transaktioner Visma eEkonomi Pro hämtar in via bankkopplingen? Jag får ju en fil från Visma lön som jag importerar till Visma eEkonomi. Då blir det dubbelt utbetalt i bokföringen eftersom filen bokför mot bankkontot.

Hej @Gunilla Green och välkommen som ny forummedlem!

När du importerat siefilen från Visma Lön till Visma eEkonomi och fått en transaktion i Kassa- och Bankhändelser som du vill bokföra gör du så här:

Klicka på Matcha - i fältet Bokföringshändelse väljer du Importerade verifikationer - hämta sedan upp den importerade verifikationen från Visma Lön.

När du klickar på Bokför så kopplar du ihop den importerade siefilen med verifikationer mot banktransaktionen. Det sker därmed ingen dubbelbokföring.

Om du vill att vi är med dig och visar i ditt program så är du varmt välkommen att kontakta supporten.

Ha en fin dag!

//Tinna

Produkter & tjänster

Utbildningar

Visma Spcs

Copyright 2024 Visma Spcs. All rights reserved.