Fd medlem

Inte tillämpbar

2018-09-28

11:07

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

2018-09-28

11:07

Bokföra faktura ifrån EU-land

Hur bokför jag en faktura på varuinköp från euland i följande fall ?

Exempel 1 inköp 2839,20 0% moms

Exempel 2 inköp 3834 varav 766,80 i moms

Blir krångel i momsredovisningen

Exempel 1 inköp 2839,20 0% moms

Exempel 2 inköp 3834 varav 766,80 i moms

Blir krångel i momsredovisningen

Svara

6 SVAR 6

Fd medlem

Inte tillämpbar

2018-09-28

11:18

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

2018-09-28

11:18

1)

Kredit 2440 2839,2

debet 4056 2839,2

kredit 2614 709,8

Debet 2645 709,8

Leverantören känner till att du som köpare är momsregistrerad i sverige och debiterar därför ingen moms utan du redovisar den för deras räkning.

2)

Kredit 2440 3834

Debet 4010 3834 (eller något annat passande kostnadskonto

Leverantören känner inte till att du är momsregistrerad och debiterar moms på din faktura som du inte får göra avdrag för i din löpande bokföring om du inte är momsregistrerat i det land fakturan skickas från.

i efterhand kan du i vissa fall söka att få tillbaka den momsen hos skatteverket.

Mikael

Kredit 2440 2839,2

debet 4056 2839,2

kredit 2614 709,8

Debet 2645 709,8

Leverantören känner till att du som köpare är momsregistrerad i sverige och debiterar därför ingen moms utan du redovisar den för deras räkning.

2)

Kredit 2440 3834

Debet 4010 3834 (eller något annat passande kostnadskonto

Leverantören känner inte till att du är momsregistrerad och debiterar moms på din faktura som du inte får göra avdrag för i din löpande bokföring om du inte är momsregistrerat i det land fakturan skickas från.

i efterhand kan du i vissa fall söka att få tillbaka den momsen hos skatteverket.

Mikael

Svara

2018-09-28

12:13

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

2018-09-28

12:13

exempel 2 är ifrån samma leverantör men från filial från sverige

2018-09-28

12:19

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

2018-09-28

12:19

Elias

Vad menar du med det du skriver "men från filial från Sverige".

Om din leverantör har en svensk filial som de skickar faktura från - d v s det finns ett svenskt momsregistreringsnummer angivet på fakturan - så lyfter du den momsen som från vilken annan svensk leverantör som helst.

Mikael

Vad menar du med det du skriver "men från filial från Sverige".

Om din leverantör har en svensk filial som de skickar faktura från - d v s det finns ett svenskt momsregistreringsnummer angivet på fakturan - så lyfter du den momsen som från vilken annan svensk leverantör som helst.

Mikael

2018-09-28

12:34

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

2018-09-28

12:34

såg nu att de båda momsregistreringsnummren skilde sig åt den ena med tysk och den andra med svenskt.

Bugar och bockar

Bugar och bockar

Svara

2018-09-28

11:18

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

2018-09-28

11:18

Vid inköp från EU så skall du ha angett ditt VAT-nummer och därigenom så vet säljaren att du är en beskattningsbar "person" och han anger då reverse charge samt tar inte ut någon moms på fakturan. Du skall sedan bokföra det på rätt konto t.ex. 4056 om det avser varor som normalt sett har 25% moms här i Sverige. Det kontot hamnar sedan på rad 20 i momsrapporten. Du skall sedan även boka utgående moms på kto 2615 med 25 % och ingående moms på kto 2645. Då stämmer den.

Exempel 2 är lurigare. Har du fått moms på fakturan från ett eu-land så har du antagligen inte angett VAT-nummer och säljaren tror att du är en privatperson. Den momsen är inte avlyftbar om det nu inte är så att säljaren har en svensk filial och därigenom ett svenskt VAT-nummer. Det kan även vara så att det är en elektronisk tjänst och då är det svensk moms men den är inte avlyftbar den heller då han tror att du är en privatperson. Och konstigt nog så skall du hantera detta inköp enligt exempel 1 även om det egentligen inte är en reversecharge hanterad affär. Krångligt? Javisst! EU i ett nötskal.

Och inte nog med det, om du nu råkar ha kontantmetoden för momsredovisningen så skall du hantera allt detta när du får fakturan, även om du betalar den senare, för EU-handel skall alltid hanteras enligt fakturametoden. Lycka till!

Exempel 2 är lurigare. Har du fått moms på fakturan från ett eu-land så har du antagligen inte angett VAT-nummer och säljaren tror att du är en privatperson. Den momsen är inte avlyftbar om det nu inte är så att säljaren har en svensk filial och därigenom ett svenskt VAT-nummer. Det kan även vara så att det är en elektronisk tjänst och då är det svensk moms men den är inte avlyftbar den heller då han tror att du är en privatperson. Och konstigt nog så skall du hantera detta inköp enligt exempel 1 även om det egentligen inte är en reversecharge hanterad affär. Krångligt? Javisst! EU i ett nötskal.

Och inte nog med det, om du nu råkar ha kontantmetoden för momsredovisningen så skall du hantera allt detta när du får fakturan, även om du betalar den senare, för EU-handel skall alltid hanteras enligt fakturametoden. Lycka till!

Svara

Fd medlem

Inte tillämpbar

2021-01-05

09:55

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

2021-01-05

09:55

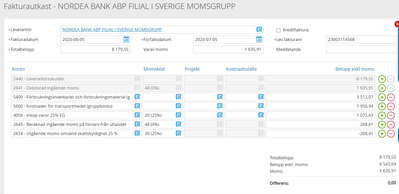

Hej, ser detta rätt ut?

tt ut?