- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Bokföra skattekonto

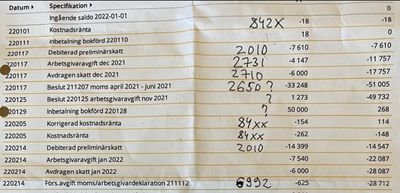

Jag vill bokföra skattekonto i ef med anställda.

kan någon ge mig konteringsförslag till de med frågetecken? Samt kolla om övriga kontona är korrekta? Bifogar 2 bilder

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej!

Tack för din fråga.

Momsen bokförs mot 2650 vare sig om det är ett ändrat beslut eller normal händelse. Avdragen skatt samt arbetsgivaravgifter bokförs mot 2710 respektive 2731 både om det handlar om ett ändra beslut ( händelser som heter beslut som gäller arbetsgivaravgift/avdragen skatt samt de vanliga händelserna. Kostnadsräntor bokförs mot 8423 då dessa räntor är ej avdragsgilla. Förseningsavgift bokför mycket riktigt mot konto 6992 då de inte heller är avdragsgilla. Konto 2010 funkar för f-skatt. Inbetalning/utbetalning på skattekontot bokförs mot 193X dvs det kontot som betalningen skedde från. Motkontot till alla dessa brukar normalt sätt vara 2012 Skattekontot när man väljer att bokföra skattekonto i enskild firma, då detta inte är en tillgång i företaget utan en privat tillgång. Nedan har vi ett exempel på hur den första händelsen med kostnadsränta kan bokföras:

2012 med 18 i kredit

8423 med 18 i debet

Så på så sätt kan man fortfarande hantera skattekonto i en enskild firma, trots att man normalt sätt inte alltid bokför detta. Man bokför normalt sätt månad för månad, dvs en verifikation för varje händelse. In och utbetalningarna skall hanteras separat förutsatt att du har bankkopplingen då dessa hanteras via den.

I denna länken kan du läsa om hur man matchar skatt- och bankhändelser i eEkonomi.

Ha det fint!

Josefine

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej och tack för svaret

Jag bokför skattekontot för att det finns löner att bokföra, annars gör mani ef: 1930 k 2012/2010d som eget kapital, det vet jag 🙂

Summan på -33248 ska jag bokföra:1630 k 2650d

Debiterad preliminär skatt på 1630k 2010d

Inbetalning på 50.000kr behöver inte bokföras för att det bokfördes med 1930k 1630d i företagskontot

Är det här korrekt?

Och sedan: hur bokförs summan på 1273kr beslut arbetsgivaravgift? 1630 k 2731d?

Och hur blir med utbetalningen på 1943kr ?

Många frågor men hoppas att du ger förtydligande 🙂

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej igen!

Det spelar ingen roll att du skall bokföra det på grund av löner, det är fortfarande ingen tillgång i enskilda firmor utan det bör bokföras mot 2012 och inte 1630. 🙂 Däremot så är det att rekommendera att hantera det mot konto 2012 när man har löner, för att det är viktigt att inte glömma bokföra det och att det blir hanterat rätt. Så jag rekommenderar inte att använda konto 1630 utan du bör använda konto 2012 istället. I en enskild firma så är skattekontot aldrig en tillgång i och med att det även är privata skattekontot, och skall därför hanteras inom 20XX kontogruppen då det räknas som eget kapital dvs en skuld till ägaren. Det blir alltså felaktigt att använda 1630 då det ser ut som att företaget har en tillgång som den inte har sedan i deklarationen.

Som jag beskrev i mitt tidigare svar så skall all arbetsgivaravgift bokföras mot 2731 oavsett om det är vanlig dragning eller ett beslut. Så beslutet på 1273 skall bokföras mot 2012 kredit och 2731 debet. Utbetalningen bör bokföras mot 2012 kredit och 1930 debet förutsatt att du fick utbetalningen till ditt företagskonto. Förslaget för inbetalningen på 50 000 är inte helt korrekt, då 1630 bör inte användas utan istället så skall det bokföras mot 1930 kredit och 2012 debet annars stämmer det. Summan på 33 248 är korrekt gällande motkonto ( 2650 ) och bör vara mot 2012.

För att summera så stämmer dina förslag med debet och kredit och motkonton, förutom att jag inte rekommenderar att använda 1630 utan istället konto 2012. Om du fortfarande ändå vill använda det kontot så stämmer dina förslag. 🙂

Ha det fint!

Josefine

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej igen

jag tänkte göra som du säger och undrar hur jag ska ta bort 1630 från BR då 1630 kommer alltid finnas i ingående balansen:

ska jag kvittera den mot 2010 oavsett om 1630 negativ eller positiv?

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej igen!

Om du nu har den som ingående balans så betyder det att du använt det kontot i tidigare räkenskapsår. Om du nu gjort det så får du flytta saldot till 2012/2010 samtidigt som du kontrollerar att saldot faktiskt stämmer mot verkligheten, dvs vad du hade som ingående saldo på ditt skattekonto det året.

Ja i och med att det är något som bör likställas som eget kapital/eget uttag så blir det mot 2010/2012 oavsett om det är positivt eller negativt. Om du fortfarande vill hålla koll på vad som gäller skattekontot och vad som gäller eget kapital så kan du som sagt använda 2012 istället för 2010 så att du har ett eget separat konto för detta.

Ha det fint!

Josefine