- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Avdrag för hemmakontor

Hej!

Vill göra avdrag för kontor i min bostad, som jag förstått är det aktuella beloppet 4000kr för bostadsrätt. Har en enskild firma.

Vilken ruta i deklarationen ska jag ta upp summan i? Har läst på Vismas olika hjälpsidor och hittat förslag på både R22 och R16. Spelar det någon roll vilken ruta jag väljer av dessa två?

Hälsningar Marie

Löst! Gå till lösning.

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Om du bedriver arbetet med din firma från hemmet har du möjlighet att göra vissa avdrag i din deklaration för arbetsutrymmet som du har hemma. Om du arbetar minst 800 timmar om året med firman hemifrån har du alltid rätt att göra avdrag med 2000 kr om du bor i villa som du eller din make äger och med 4 000 kr om du bor i lägenhet.

Beloppet skriver du in i ruta R16, Kostnader som inte bokfört men som ska dras av.

Detta kan du göra i eEkonomi om du har Deklarationsmodulen - Deklaration - Skattemässiga justeringar - Justering av kostnader och intäkter - R16.

Om du har en särskilt inrättad del i bostaden för din näringsverksamhet får du göra avdrag med en skälig del av utgifterna för hyra, värme mm. I detta fall finns ingen preciserat antal timmar du måste arbeta per år i firman. Om du bor i hyreslägenhet eller bostadsrätt får u i så fall dra av hyran eller avgiften för del del av bostaden som är särskilt inrättad för näringsverksamheten. Till det får läggas en skälig del av kostnad för värme, vatten och avlopp samt elektrisk ström som inte ingår i hyran/avgiften. Det finns heller inga belopp preciserade för vad som är en skälig del av kostnaderna.

När din bostad är en fastighet som tillhör dig eller din make och en särskilt inrättad del av fastigheten används för näringsverksamheten, får avdrag göras för skälig andel av kostnaderna för värme, vatten och avlopp samt elektrisk ström. Du får inte beräkna avdrag för räntekostnader eller tomträttsavgäld eftersom de kostnaderna får dras av på annan plats i deklarationen.

Ha en fin dag och återkom gärna om du har fler frågor eller funderingar

/Susan

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej, Vart i den nya Deklarationsdelen som startas från Visma eEkonomi hittar jag detta fält.

Jag kan inte hitta det åpå NE delen eller någon anan stans.

Dvs vart för jag in avdrag för kontor hemma?

/Roger

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej Roger!

Tack för din fråga. Du hittar detta i samma ställen som min kollega beskrivit, dvs i ruta R16, Kostnader som inte bokfört men som ska dras av.

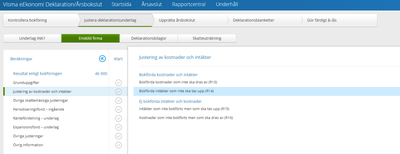

Du går till Årsavslut - justera deklarationsunderlag - Enskild firma - Justering av kostnader och intäkter - R16.

På bilden nedan kan du se stegen för att hamna rätt:

Detta är förutsatt att du inte har bokfört det manuellt i din bokföring sedan innan, utan enbart hanterar avdraget i din deklaration.

Ha det fint!

/ Josefine

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

När det gäller kostnader som avser verksamheten och lokalen så ska du kunna bokföra dessa emot 51xx-konton beroende på vilken typ av kostnad det är.

Med vänliga hälsningar

Philip

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Kan jag som har ett AB göra avdrag nu när jag gör mitt bokslut. Har ingen egen ingång utifrån till rummet men rummet används endast för min verksamhet. Och hur mycket kan jag dra av?

Ett annat alternativ som jag blev upplyst om är att jag som privat hyr ut rummet till mitt AB. Tar ut en retoraktiv hyra från förra bokslutsdatum 31/3 2017. Vilket är mest fördelaktigt och vad kan man göra?

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Jag använder tillägget deklaration. När man ska göra schablonavdraget för kontor i hemmet, kan man göra det från programmet, eller får man fylla i det manuellt?

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

vilket är rätt eller fel?

jag bokförde detta förra året, är det fel?

om man bokför detta är det fel enligt skatteverket?

tack i förhand

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Ruta R16 är en ruta man måste fylla i manuellt i Deklarationstillägget. Rutorna ovanför, R13 och R14 är "utgråade" och hämtar därför belopp från bokföringen. Där finns även en Ändraknapp om man behöver justera.

På ?-tecknet inifrån just den sidan i deklarationen (och på alla andra andra sidor i eEkonomi också iofs) kan du se fältförklaringar för varje ruta som finns.

När du bokförde det förra året -

hur konterade du då?

har du kontant- eller faktureringsmetoden när du bokför?

Förmodar att du har en skild firma som bolagsform? 🙂

Ha en härlig dag!

/Sofia

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej, jag har en enskild firma med huvudsak musik och har byggt en studio här i hemmet. Om jag ska dra av material som gipsvägg osv på firman hur bokför jag det? Är det förbrukningsinventarier eller går det under något annat?

Tack för hjälp!

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Jag driver idag en enskild firma med kontor hemma i min hyresrätt. Jag har precis gjort klart mitt årsbokslut med bokförda resultat, moms osv.

Jag vet att man kan göra avdrag för att man har kontor hemma - 4000kr för hyresrätt och arbetat 800 timmar/år.

Är detta avdrag något man måste bokföra eller räcker det att man fylleri beloppet 4000kr på R14 (kostnader som inte är bokförda) om jag inte minns fel.

Läste någonstans att man kan bokföra på konto 5100 Debit 4000kr och 2018 kredit 4000kr.

Men också att man inte behöver bokföra.

Kan någon ge mig en snabb genomgång av tillvägagångssättet om det behövs bokföras eller inte!

Som sagt, mitt bokslut är redan klart!

Tusen tack 🙂

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Måste öppna den här tråden igen då jag såg att de inte är något svar på det sista någon skrev här. Jag undrar också över detta med avdrag för hemmakontor. Bor i hyresrätt, har ett kontor/arbetsrum. Ska jag bokföra det eller ska jag endast skriva i det i deklaration? Det samma om man tex vill göra avdrag för privat bil (milersättning) ska de bokföras? Skrivas i deklaration? Eller dator/telefon?

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej

Kostnaden för kontor skall du enbart ta upp som ett avdrag i R14 i NE bilagan.

MIlersättning och kostnader för dator och mobil kan du bokföra. Dock är det mest troligt så att du inte får ta hela kostnaden för dator och mobil om du även använder dessa privat. Så kontakta skatteverket och hör efter vilken fördelning du skall göra på detta.

Det går själv klart att ta upp kostnaderna som du vill dra av för detta i deklarationen också men det är enklare att bokföra det.

/Joachim

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Okej vad bra tack. Då ska jag inte alls bokföra det avdraget?

vad gäller milersättning och de ja ska bokföra hur bokför jag det? Och hur får man avdraget liksom? Sorry för dumma frågor men kan verkligen inte detta alls.

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej

Det stämmer att avdraget för kontor i hemmet bokför du inte alls.

Milersättningen bokför du på följande sätt.

Bokföring > verifikationer > Ny verifikation

2018 Kredit (Den framräknade milersättningen)

5890 Debet (Samma summa)

Mobil och dator bokförs på samma sätt men mot andra kostnadskonton.

Mobil = 6212 (mobil abonnemang)

Dator = 5410 (Hårdvara dvs själva telefonen/datorn)

Önskar dig en fortsatt fin dag

Joachim

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Toppen tack så mycket! Tänkte på det med milersättning är de något man behöver ha underlag för? Någon form av bevis på att man kört bilen i företaget?

- Markera som ny

- Bokmärke

- Prenumerera

- Inaktivera

- Prenumerera på RSS-flöde

- Markera

- Skriv ut

Hej

En körjournal bör du föra och ha som underlag.

Du kan antingen föra den på ett papper du har liggande i bilen eller så använder du någon av de appar som finns för detta.

Önskar dig en fortsatt fin dag

Joachim