- 34 Svar

- 3 gilla

- 36439 Visningar

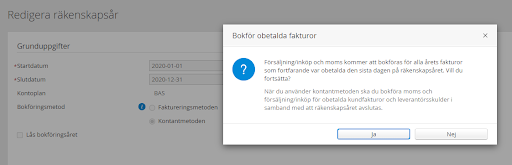

Bokför du enligt kontantmetoden, eller bokslutsmetoden som den också kallas, så bokförs vanligtvis alla händelser på betaldatumet. Dock så frångås alltid denna metod vid ett årsskifte. Har du exempelvis ett räkenskapsår enligt kalenderår och har obetalda fakturor över årsskiftet, så ska dessa tas upp i bokföringen redan den sista december. Detta för att påverka resultatet och momsen på rätt bokföringsår.

Det är dock ingenting som du själv behöver ha koll på utan programmet hanterar detta, som så mycket annat, helt med automatik. Har du bokslut nu i december och har obetalda fakturor liggandes över årsskiftet, bokförs de med automatik som en kundfordran/leverantörsskuld den sista december där även intäkten/kostnaden samt eventuell moms tas upp. Kundfakturorna/leverantörsfakturorna får då ett verifikationsnummer (vernr).

Uppbokningen sker dock först när fakturorna registreras som betalda nästkommande år. Då skapas det alltså delvis en verifikation den sista december enligt ovan, samt en bortbokning av kundfordran/leverantörsskulden på betaldatumet.

Har ingen betalning skett på fakturan då sista momsrapporten för föregående år skapas, så görs samma typ av uppbokning den sista december med automatik. Uppbokningen kan också göras manuellt redan innan momsrapporten skapas, under Inställningar - Räkenskapsår - Redigera (ikonen "Boka upp kundfordringar och lev. skulder"). Bortbokningen av kundfordran/leverantörsskulden sker sedan först då betalningen av fakturan faktiskt registreras.

Använder du faktureringsmetoden? Då hanteras bokföringen som vanligt och programmet sköter detta automatiskt.

Det här tipsets innehåll har verifierats och uppdaterats av Visma Spcs 23-10-30

Hej! Har bankkoppling! Hur förstår programmet att leverantörsfakturorna har fakturadatum i december??

Hej igen @CeDe_El,

Obetalda kund- och leverantörsfakturor bokas upp när du öppnar din sista momsredovisning för året. Du kan även göra det manuellt genom att gå till Inställningar - Räkenskapsår och klicka på Boka upp kundfordringar och leverantörsskulder. Då bokas de upp på sista dagen i räkenskapsåret 🙂

Hej, jag bokför enligt kontantmetoden och gjorde årsavstämning igår men typiskt nog så inkom idag det en stor leverantörsfaktura daterad 2020.

är det så att jag nu måste "backa" hela processen med ny momsredovisning, avslut av årets resultat och 2012, 2013 och 2018? Har ni något tips hur jag kan gå till väga för att inte röra till det för mycket?

Hej Tina__36

Det stämmer som du säger, att om du fått en leverantörsfaktura som har fakturadatum under 2020 så ska den registreras in på det året. Men kanske betalas den inte under 2020 och du jobbat enligt kontantmetoden, då ska den bokas upp enligt faktureringsmetoden vid årsskiftet för att visa att du har en leverantörsskuld.

Så alltså när du använder kontantmetoden bokför du fakturorna först när de betalats. Men innan du avslutar räkenskapsåret måste alla kund- och leverantörsfakturor registreras, även de som är obetalda. Du kan använda knappen "Boka upp kundfordringar och lev.skulder" efter det att du lagt in leverantörsfakturan under Inköp - Leverantörsfakturor. "Boka upp kundfordringar och lev.skulder" hittar du under Inställningar - Räkenskapsår och IB och när du klickar på Redigera på året det gäller.

Du får också upp en fråga om du vill boka upp kundfordringar och leverantörsskulder när du öppnar sista momsredovisningen för året och har obetalda kund- eller leverantörsfakturor.

Vi har kunder som har eEkonomi fakturering och har en fråga (eller rättare sagt två).. Skall man använda någon annan benämning på betalningen från Skatteverket vid en rot-betalning? Kan tyvärr inte prova och hittar ingen info...

Och om man nu skall det men inte gjort så, kan man då backa en inbetalning av en faktura i eEkonomi Fakturering. Vi har nämligen en kund som då knappat bort den första betalningen från sin kund. Sedan kom ROT-pengen men den var då lägre p.g.a att kunden nyttjat hela sin ROT. När vi försöker göra en påminnelse så har programmet fattat det som att kunden betalat in mer än sitt belopp och då har en fordran.

Eller är programmet så korkat att det inte går att göra en påminnelse i det här fallet?

Hejsan. Fick svar via mail att en inbetalning från Skatteverket ej skall hanteras på annat sätt än en från kunden. I så fall så har vi kanske ett problem. I det här fallet så har kunden betalat sin del av fakturan, Skatteverkets betalning är dock lägre än det beräknade beloppet p.g.a att kunden redan nyttjat så mycket av sitt ROT-avdrag. När vi då försöker skapa en påminnelse så tror systemet att det är kunden som betalat in för mycket, d.v.s sitt belopp och Skatteverkets så att han har en fordran. Eller är det någon mer åtgärd man skall göra en sådan gång....

Jag skriver här då det inte gick att svara på mailet...

Hej @AccountantfromHell_singland,

Förlåt! Här kommer mitt svar igen (med tillägg):

Ang din fundering kring om man ska använda en annan benämning på på betalningen från Skatteverket, så är svaret - Nej, du använder samma benämning oavsett kund eller inbetalning från SKV i Visma eEkonomi Fakturering. I andra varianter, där du arbetar med Kassa- och bankhändelser, kan du specificera om det är från kund eller SKV 🙂

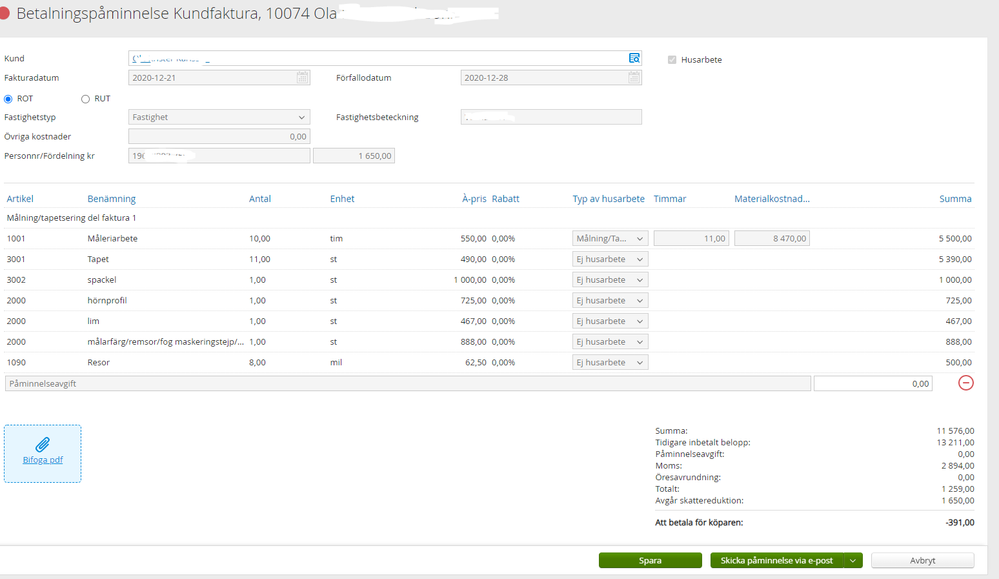

En påminnelse kan skickas till kunden efter det att fakturan har förfallit. Jag punktar upp alla steg här nedan, för att försöka få lite klarhet i flödet (kanske är det något ni missat?):

1. Du skapar en faktura och skickar till kund. Vi kan säga att totalbeloppet är på 1000 kr och att kunden ska betala 700 kr. Restererande 300 kr avser skattereduktionen som du ska ansöka om hos SKV.

2. Kunden betalar 700 kr och du registrerar en inbetalning på fakturan.

3. Du exporterar Rot/Rut-ansökan till SKV på resterande 300 kr.

4. SKV betalar ut ett lägre belopp än det du räknat med, t.ex 100 kr istället för 300 kr.

5. Du registrerar ytterligare en inbetalning på fakturan, på 100 kr.

6. 200 kr återstår då att betala från kunden. När fakturan har förfallit kan du skapa en påminnelsefaktura via Åtgärder - Påminnelse.

7. När kunden har betalat de återstående 200 kr registrerar du den sista inbetalningen och fakturan registreras som slutbetald.

Hoppas att det var till hjälp!

/Marielle

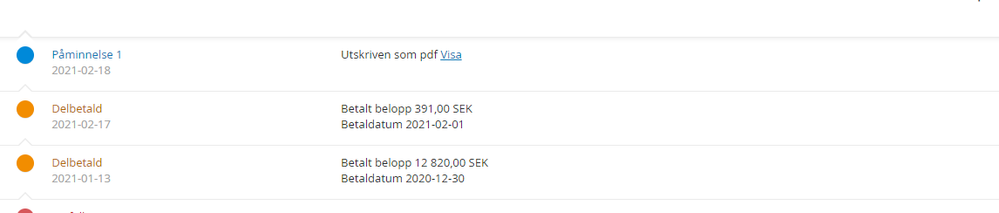

Hejsan. Så här ser påminnelsen ut när jag försöker skapa en sådan... Programmet tror att kunden betalat in 391kr för mycket istället för att det är skatteverket som bara gav 391 kr i rot istället för dom förväntande 1 650 kr.

Hej @AccountantfromHell_singland,

Jag misstänker att det kan vara något som har missats! Kontrollera gärna att ansökan till SKV är exporterad från eEkonomi (punkt 3) samt att den faktiska inbetalningen från SKV, om de 391 kr, är registrerad på fakturan (punkt 5). Är det något som har missats - rätta till det och kolla därefter hur påminnelsen ser ut 🙂

Hejsan. Jag är rätt säker på att ansökan till SKV i det här fallet är gjord manuellt. Jag vet inte hur man kan se det men är rätt säker. Inbetalningen från SKV är registrerade på fakturan men programmet tror ju då att det är kunden som betalat in mer utöver den första betalningen. Nu har vi ju löst det här genom en manuell fakturakopia och egen text men det är lite märkligt att det kan bli så här...

Okej! Exporten behöver göras i eEkonomi även om ansökan görs manuellt hos SKV. Om filen som eEkonomi genererar används vid ansökan spelar ingen roll 🙂

Följ stegen (t.o.m punkt 4) i hjälpavsnittet Ansök om rot-/rutavdrag från Skatteverket. Hoppas att det löser problemet!

/Marielle

Hej!

Försöker förstå detta som skrivits ovan:

Uppbokningen sker dock först när fakturorna registreras som betalda nästkommande år. Då skapas det alltså delvis en verifikation den sista december enligt ovan, samt en bortbokning av kundfordran/leverantörsskulden på betaldatumet.

Enligt reglerna så ska jag låsa bokföringen till och med 2021-12-31 senast 2021-12-31. Om betalning av en kundfaktura (fakturadatum december 2021) görs i januari 2022, hur kan programmet skapa en verifikation den sista december som ligger i en låst bokföringsperiod?

Nja. Så här säger reglerna:

- Alla företag får vänta att bokföra till 50 dagar efter utgången av den månad då affärshändelsen inträffade.

- Om nettoomsättningen normalt är högst tre miljoner får du vänta till 50 dagar efter utgången av det kvartal då affärshändelsen inträffade.

- Om nettoomsättningen normalt är högst en miljon och du har högst 50 verifikationer med högst 250 affärshändelser per år får du vänta till 60 dagar efter bokföringsårets utgång.

- Enskilda näringsidkare som omsätter högst en miljon, inte har någon EU-handel samt har högst 50 verifikationer med högst 250 affärshändelser per år får vänta med att bokföra tills inkomstdeklarationen ska lämnas in.

Och personligen så tycker jag att det ställer till det enormt mycket med hela denna ide. Har man ett program, exempelvis Visma Administration, som tillåter ändring av verifikat men som öppet visar vad som ändrats, så anser nog jag att BFN´s slutsats att det inte är bokfört förrän man låst är rätt befängd. Lägger man dessutom till det faktum att man skall rätta t.ex. momsfel i rätt period hos Skatteverket så blir det en rätt obegriplig bokföring med felaktiga jämförelsetal, momsredovisningar som inte är lika som den bokförda perioden o.s.v Rätt beklämmande att BFN inte begriper mer än så tycker jag.

Så med det sagt, du har nog fattat reglerna fel.... Lycka till och Gott Nytt År.

Tack för svar.

Jag tillhör kategorin som omfattas av sista punkten i din lista. Upptäckte just att 1 januari var inlagt som deklarationsdatum i programinställningarna (har ej ändrat, märklig grundinställning), och att det förmodligen var därför programmet uppmanade mig att låsa perioden senast 2021-12-31. Ändrade deklarationsdatum, uppmaningen försvann.

Ah.. ja det var en märklig grundinställning.

Gällande låsning så har jag inte hört talas om någon som blivit fälld för det än så länge iaf. Ibland så skulle jag vilja ta en diskussion med BFN och förklara lite hur det kan fungera i verkligheten och vilka följder deras idéer kan få hos oss som försöker göra rätt.

Skulle bli väldigt förvånad om någon blev dömd för bokföringsbrott om man inte låst i perioder i t.ex. Visma Administration.

En annan liten kuriosa, som jag testade för att se om det funkade, är att man utan problem kan exportera SIE4 från ett helt låst år och då blir den olåst. Hela tanken bakom låsta perioder och behandlingshistorik (som man även är skyldig att ha) spricker helt vid t.ex. import/export av SIE4... Dessutom så är den bokföringen som jag importerade i ett upplagt testbolag i sin helhet från ett annat av mina företag. Utan någon protest, bara en varning om att orgnr och företagsnamn var fel. Så låsning av period ställer bara till det och låser inte ute möjligheterna för "kreativa" människog.

Gott Nytt år

Hej! Lite nyfiken om reglerna kring kontantmetoden.

Jag fick en faktura den sista månaden i räkenskapsåret (en försäkring så det är ingen moms) som avser nästa räkenskapsår och även betalades på det nya räkenskapsåret. Ska man då ta upp den som en leverantörsskuld som då bokförs av systemet mot kostnadskontot och skapa en manuell verifikation på motsvarande belopp som krediterad kostnadskontot med debet i balanskontot som en förutbetald kostnad i bokföringen?

Bara så jag förstår hur man ska göra när jag läser kommentarerna och för att det ska bli rätt redovisningsmässigt. Fakturan är under 500kr så även om jag skulle ha behövt periodisera det på rätt år har jag tidigare gått på regeln att om man totalt har kostnader under 5000kr så behöver man inte periodiera dessa för bokslutet.

Bokföringen mot två balanskontona ökar ju balansomslutningen, nu är det ett litet belopp som inte ger så stor effekt på nyckeltalen men påverkar t.ex. beräknad soliditet. För att komma förbi detta undrar jag också om det är rätt bokföringsmässigt att istället lägga ett fakturadatum framåt i tiden på det räkenskapsår det avser och betalas?

Hejsan. Det är ju till arten en leverantörsskuld men allt annat hör ju till nästa år så vi brukar ändra fakturadatumet till nästa år om vi använder faktureringsmetoden och reskontra. Vid kontantmetoden så tar vi helt enkelt inte upp den som skuld. Nu var ju det här en försäkring och då utan moms och hade det varit en skuld med moms så hade du ändå inte fått lyfta den. Kravet för momslyft är endera att du betalat den eller att du fått tjänsten/varan levererad. Så vill man absolut bokföra en sådan faktura som leverantörsskuld så blir det förutbetald kostnad och vilande moms. Vilket är rätt onödigt och krångligt. Just den regeln gör ju att t.ex. en hyresfaktura för första kvartalet nästa år blir en lite redovisningsresa om man inte betalar den. Förs förutbetald och vilande moms. Sedan får man kostnadsföra varje månadshyra när månaden är (för då är ju tjänsten levererad) och man får även lyfta den delen av momsen. Bokföring är så enkelt;-)

Vi startade upp vår Samfällighetsförening under hösten 2023 men enligt regbeviset från Skatteverket så är vårt innevarande räkenskapsår gällande till 2024-12-31, hur blir det då med momsen (vi ska registrera moms sedan 2023-09-07 enligt samma regbevis)? Jag ska ju göra ett årsavslut av 2023 nu men det blir ju inte att göra någon momsdeklaration nu utan det måste ju bli i februari 2025 första gången. Håller programmet koll på det också så att jag kan genomföra årsavslutet för 2023 nu och sedan i februari 2025 göra momsdeklarationen (och att programmet räknar med momsen även för 2023)? Eller är det något jag måste göra för att det ska bli rätt?

Hej @VängsöPeppe ,

Om jag förstår det rätt låter det som att föreningen har ett förlängt räkenskapsår från 2023-09-07 till 2024-12-31. Vid ett förlängt räkenskapsår ska inget årsavslut göras för 2023, utan det görs för hela det förlängda räkenskapsåret efter 2024. Momsdeklarationen kan du ta ut korrekt i programmet sedan.

Jag hade rekommenderat att ta frågan en runda till Skatteverket för att säkerställa att detta är korrekt för din förening.

/ Hanna B

Ja du har förstått det rätt, enligt Skatteverket verkar det som att vi fått ett förlängt räkenskapsår som sträcker sig fram till 2024-12-31 (även fast jag uttryckligen begärde att vi inte skulle ha det så) Jag kollar för säkerhets skull med Skatteverket.

Men vad du säger är att vi då inte skall göra något vad gäller årsavslut nu, har jag förstått rätt (alltså inte följa "Årsavstämningen" i eEkonomi)?

Jag har ju skapat ett nytt räkenskapsår från 2024-01-01 - 2024-12-31, blev det fel då?

Hej @VängsöPeppe ,

Om du har ett förlängt räkenskapsår ska det inte göras något årsavslut i Visma eEkonomi nu, utan efter 2024 då hela ditt räkenskapsår är slut. För att det ska bli korrekt upplagt i programmet ska det vara ett år som sträcker sig från 2023-09-07 till 2024-12-31. Om det är upplagt två olika år, ett för 2023 och ett för 2024, blir det fel i programmet. Om du inte har bokfört något går det att ta bort året för 2024 och förlänga det för 2023. Detta gör du under Inställningar - Räkenskapsår och IB.

Jag hade rekommenderat att ta kontakt med vår support via telefon för bäst hjälp i ärendet, så vi kan se hur det ser ut i ditt program. Du hittar den här.

/ Hanna B

Hej

Jag använder kontantmetoden och har skickat kundfakturor i december som avser jobb som ska göras helt eller delvis under 2025. Dvs kunderna betalar i förskott. Om jag använder den automatiska funktionen "Boka upp kundfordringar och leverantörsskulder" antar jag att alla kundfakturor hanteras på samma sätt? Hur gör jag bäst med de fakturor som fakturerats 2024 men som avser 2025 och betalas 2025? De flesta fakturor är "vanliga" fakturor där tjänsten redan är utförd, men en del är alltså förskottsbetalningar,

Hej

Du bokför upp fakturorna och använder den automatiska funktionen för att bokföra upp kundfordringar och levskulder.

För det som berör förskottsbetalningar gör du sedan en omföring av på följande sätt. Det går bra att göra det som en totalsumma av samtliga fakturor.

Det är nettosumman utan moms som skall föras om.

1. I 2024 gör du en manuell kontering på detta sätt.

Datum 2024-12-31

2990 kredit (Nettosumman av dina förskottsfakturor)

3051 t ex Debet (nettosumman av dina förskottsfakturor)

2. I 2025 på datum 2025-01-01 gör du sedan samma kontering men vänder på debet och kredit

2990 Debet (Nettosumman av dina förskottsfakturor)

3051 t ex Kredit (nettosumman av dina förskottsfakturor)

OBS: tänk på att använda samma konto som själva fakturan bokfört upp en intäkt på.

Sedan hanterar du inbetalningarna som vanligt sedan dvs matchar kassa och bankhändelsen mot fakturan.

/Joachim

Hej

Jag har gjort som ni skrivit. Men då stämmer inte omsättningen och momsen i momsrapporten för 2024 och 2025. Under 2024 så blir momsen mer än 25 % av omsättningen och under 2025 kommer det att misstämma åt andra hållet Moms ska ju följa inbetalningsåret om jag fattat rätt så det blir också fel, Betalning av momsen var 2025 inte 2024.

Hej

Momsen skall redovisas i det året fakturan är utställd och vid en periodisering så är det naturligt att omsättningen då inte kommer stämma med det faktiska momsbeloppet. Så vid upparbetad tid eller då kunden betalt i förskott så kommer det inte stämma procentuellt sett.

Dock så låter det märkligt att det blir totalt sett 25% fel totalt. Borde enbart vara de arbeten som skall utföras i 2025 som det misstämmer på.

/Joachim