- 55 Svar

- 10 gilla

- 182782 Visningar

Vi får mycket frågor gällande konton för moms vid inköp av varor och tjänster inom och utanför EU. 2015 gjordes också förändringar i kontoplanen vilket också förvirrar en hel del. Vilka uppgifter som ska hamna i vilken ruta i momsdeklarationen ser du på Skatteverkets sida Fylla i momsdeklarationen. Varje ruta i momsdeklarationen styrs sen av en Momskod eller Momsrapportkod som ställs in i kontoplanen i ditt program. Vilket bokföringskonto som används till just momsrapporteringen spelar egentligen inte så stor roll så länge som kontot har rätt kod och alltså redovisas korrekt i momsredovisningen.

Om du har tidigare år med ingående balans eller automatkonteringar som styr till ett visst konto, kan det vara enklare att lägga upp nya konton för att få din redovisning som du vill ha den. Om du saknar ett konto i din kontoplan kan du skapa det själv.

Här har vi samlat lite exempel på bokföring vid inköp av tjänster och varor enligt huvudreglerna.

När du har angett ditt VAT-nummer får du en faktura utan moms. Om du är redovisningsskyldig i Sverige räknar du fram momsen genom att ta totalbeloppet på fakturan och multiplicera med den procentsats som gäller i Sverige. På Skatteverket.se finns mer noggrann information och uppgifter om vilka varor/tjänster som går enligt huvudregeln och vilka undantag som finns gällande utlandsmoms. I våra exempel har vi använt 25% moms.

Bokföra inköp av varor och tjänster inom EU

Bokföra inköp av varor inom EU:

1930/2440 ingen momskod kredit 10 000:-

4056 momskod 20 (25%) debet 10 000:-

2614 momskod 30 (25%) kredit 2 500:-

2645 momskod 48 debet 2 500:-

Bokföra inköp av tjänster inom EU (enligt huvudregeln):

1930/2440 ingen momskod kredit 10 000:-

4535 momskod 21 (25%) debet 10 000:-

2614 momskod 30 (25%) kredit 2 500:-

2645 momskod 48 debet 2 500:-

Bokföra inköp av tjänster och varor utanför EU

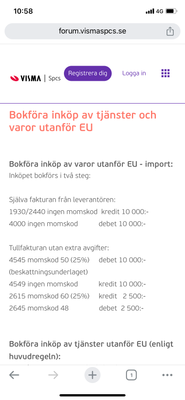

Bokföra inköp av varor utanför EU - import:

Inköpet bokförs i två steg:

Själva fakturan från leverantören:

1930/2440 ingen momskod kredit 10 000:-

4000 ingen momskod debet 10 000:-

Tullfakturan utan extra avgifter:

4545 momskod 50 (25%) debet 10 000:- (beskattningsunderlaget)

4549 ingen momskod kredit 10 000:-

2615 momskod 60 (25%) kredit 2 500:-

2645 momskod 48 debet 2 500:-

Bokföra inköp av tjänster utanför EU (enligt huvudregeln):

1930/2440 ingen momskod kredit 10 000:-

4531 momskod 22 (25%) debet 10 000:-

2614 momskod 30 (25%) kredit 2 500:-

2645 momskod 48 debet 2 500:-

Konto 2614 är tänkt att användas både vid inköp av varor och tjänster inom EU och tjänster utanför EU för att redovisa den beräknade utgående momsen. Den uppgiften ska redovisas i ruta 30 på momsdeklarationen och ska alltså ha momskod 30.

Konto 2615 används från och med 2015 vid inköp av varor utanför EU, alltså vid importmoms när du senare får en tullfaktura.

Vill du lära dig mer om bokföring och hur det fungerar? Spana in vår utbildningsfilm Teori bokföring nedan.

Hej.

Tack för att hjälpen.

men jag har hittat annat sätt för inköp varar inom Eu och undrar vad är skillnaden med era lösning?

2440/193 K 10000

4010 D 10000

4515 D 10000

4598 K 10000

2614 K 2500

2645 D 2500

Tack Förhand.

Hej!

Det blir ingen skillnad rent resultatmässigt, men däremot så blir det rätt onödigt många konton att hålla reda på jämfört med hur man behöver hantera inköp inom EU och finns risk att momskoder blir felaktigt. Så skillnaden är mer att det blir fler konton och fler steg i samma verifikation, trots att det inte behövs. Det är dock självklart bara förslag vi ger i ovan tips så det bästa är att göra så som du känner är bäst för dig, så länge alla dina valda konton har korrekta momskoder kopplade till sig. Eftersom 4515 och 4598 tar ut varandra så kommer dessa inte påverka resultatet utan jag antar att det är dessa som är kopplade till momskoder i det förslag du angett. I sådana fall är det viktigt att bara 4515 har momskod kopplat och inte 4010 samt 4598.

Det finns även konteringsmallar som du kan använda för tex leverantörsfakturor för köp inom EU som kan hjälpa dig. Du hittar dessa via Bokföring - Konteringsmallar.

Ha det fint!

Josefine

Inköp av digital bok utanför EU

- Är det en vara eller en tjänst. Jag får intrycket att e-bok är en tjänst eftersom den levereras elektroniskt, https://www4.skatteverket.se/rattsligvagledning/edition/2020.5/329314.html.

- E-bok, är väl 6% moms, även om det är en tjänst, eller?

Jag köpte boken mha Vismakortet, och angav 4533 (Inköp av tjänster från land utanför EU 6% moms), visma eekonomi genererade automatisk resterande konton (2645, 2634) samt belopp

1949 K 271.05

4533 D 271.05 (momskod 22 6%)

2645 D 16.26 (momskod 48)

2634 K 16.26 (momskod 32 6%)

Hej!

Tack för din fråga. Jag skulle tolka det som att det är en tjänst, i och med att det är ingen fysisk vara. Så i sådana fall så låter ditt bokföringsförslag du angivit helt korrekt, och ja det bör vara 6% moms.

Ha det fint.

Josefine

Hej !

Kollar på ert exempel

Tullfakturan utan extra avgifter:

4545 momskod 50 (25%) debet 10 000:- (beskattningsunderlaget)

4549 ingen momskod kredit 10 000:-

2615 momskod 60 (25%) kredit 2 500:-

2645 momskod 48 debet 2 500:-

Jag har fått ett momsunderlag för import utanför EU från DHL som hantera detta. Dock är det alltså ingen tullfaktura då varan inte har en tull avgift utan beräknad moms att bokföra är endast det som finns på underlaget.

Bokför jag ett momsunderlag på samma sätt som ovan ändå ?

Fakturan från början bokfördes gjordes enligt ert exempel med

Själva fakturan från leverantören:

1930 ingen momskod

4000 ingen momskod

Tacksam för svar

Hej!

Ja det exemplet ovan är till för när man inte fått någon tullavgift, och behöver nödvändigtvis inte vara enbart när man fått en tullfaktura utan du kan använda det momsunderlaget du fått från DHL. Så det stämmer att du bokför så som exemplet ovan då du inte har någon tullavgift utan bara skall redovisa importvärdet och importmomsen. Inköpet ser korrekt bokfört ut.

Ha en fin påsk.

Josefine

Hej!

Vi köper och säljer tjänster från Norge och företaget är moms registrerat i Norge. Så vi bokför ingående och utgående moms på två olika konto som vi har skapat för Norge moms och sen gör vi avstämning när vår byrå i Norge rapporterar momsen där. Jag undrar om på vilket ruta i momsdeklarationen skall man deklarerar inköpta tjänster? Skall vi ändå bokföra momsen på konto 2614,2645?

Tack på förhand.

Hej

På inköp av tjänster skall ni bokföra upp momsen på konto 2614 och 2645 då detta skall redovisas till skatteverket.

Kostnaden skall in i ruta 22 i momsrapporten

Momsbeloppen skall in i rutorna 30 och 48.

Önskar dig en fortsatt fin dag.

Joachim

Hej @Hadil Salem

Det beror på var tjänsterna nyttjas någonstans. Köps tjänsten in i Norge och nyttjas i Norge så bör leverantören fakturera med norsk moms och då ska ni inte ta upp det i det svenska momsdeklarationen eftersom momsen då redovisas i Norge i den norska momsdeklarationen.

Köps tjänsten in i Norge och nyttjas i Sverige så är det fråga om en tjänst från land utanför EU och ska då faktureras från leverantören utan norsk moms. Då ska den tas upp i den svenska momsdeklarationen.

Detsamma gäller varor. Lämnar produkten Norge så är det en import. Stannar produkten i Norge och nyttjas där så ska leverantören fakturera med norsk moms.

//Carina

Hej,

Tack för svar.😊

Ja inköpta tjänster i Norge nyttjas i Norge och vi får fakturor med moms som deklareras i Norge. Frågan är på vilken ruta ska vi deklarera kostnader på inköpta tjänster i momsdeklarationen i Sverige, eller skall vi välja ett kostnadskonto med ingen moms kod?

Tack.😊

Jag köper en tjänst från ett företag registrerat i EU genom vismakortet. Säg att tjänsten kostar SEK 125 inkl moms (25%), det är det beloppet som debiteras vismakortet. När jag skall matcha händelsen i visma har jag gjort på följande sätt (inköp mot kvitto, egen kontering):

1949 kredit 125.00, detta är förfyllt och kan inte redigeras

4535 debit 125.00

2645 debit 32.25, ifylls automatiskt

2614 kredit 32.25, ifylls automatiskt

Är detta korrekt? Momsen stämmer inte med den faktiska momsen som är 125 x 0.2 = 25. Problemet är att det förfyllda kreditbeloppet på konto 1949 är inkl moms. Spelar detta ngn roll eller borde jag bokföra på ngt annat sätt för att få rätt på momsen?

Hej,

Har företaget som finns i ett annat EU-land debiterat dig moms så är det en felaktigt debiterad moms och därmed inte avdragsgill. Du måste därför bokföra bruttobeloppet och beräkna moms på det enligt momsreglerna för handel med annat EU-land.

Det är viktigt att du informerar leverantören om att du är momsregistrerad och lämnar ditt VAT-nr till dem. Om de inte har den informationen så kommer de att debitera moms enligt de regler som gäller när privatpersoner handlar från ett företag i annat EU-land.

//Carina

Jag köper tjänster både inom EU och utanför och bokför enligt ovanstående exempel, alltså mot 4056 och 4535.

Jag skulle dock vilja blanda in andra konton, t.ex. 5420 (Programvaror) för att lättare kunna göra kostnadsuppföljningar sen. Konto 4535 är ju en salig blandning av programvaror, serverdrift, reklamkostnader och liknande.

Hur ska man tänka i detta läge?

Hej

Du kan använda vilket konto du vill ur kontoplanen för att dela upp dina kostnader så det blir mer tydligt vad pengarna använts till.

Det som är viktigt då är att man lägger till en momskod bakom kostnadskontot. Visar med ett exempel ur eEkonomi där jag använt konto 5420. När du lägger till t ex momskod 21 (25%) så kommer systemet dessutom fördela momsen åt dig.

Hoppas detta gjorde hanteringen förstålig

Önskar dig en fortsatt fin dag

Joachim

Ett alternativ är att lägga upp korrektivkonto som du använder när du gör inköp från utlandet, men vi ha det konterat på ett annat kostnadskonto i redovisningen (förslag på konto är 4059 och 4539) Det ska inte vara någon momskod på korrektivkontot

Det innebär att du bokar upp inköpet på som vanligt. Sen lägger du till en rad där du tar fakturabeloppet i kredit på korrektivkontot och därefter en rad i debet mot det konto du vill lägga kostnaden mot. På ovan sätt behöver du inte lägga upp flera konton med momskod för EU-inköp.

//Carina

Hej

Vill bara förtydliga en sak från mitt exempel i det tidigare svaret. Det krävs inte att man lägger upp konton med momskod utan att man lägger till en momskod i konteringen när du bokför. Kontot du använder kommer fortfarande sakna momskod som standard i systemet.

Det går att göra som @CarinaEsp skriver också att lägga till ett korrektivkonto så du kan motkontera det mot det kostnadskonto du vill ha in kostnaden.

/Joachim

@CarinaEsp Tack för svar!

Betyder det att nedanstående skulle kunna vara korrekt vid inköp av tjänst för 1000kr:

1930 K 1000kr

4535 D 1000kr (momskod 21)

2645 D 250kr (momskod 48)

2614 K 250kr (momskod 30)

4539 K 1000kr

5230 D 1000kr

Om detta är rätt, vad händer med saldot på korrektivkontot då? Kommer det bara att ackumuleras över tid? Ursäkta mina nybörjarfrågor! 🙂

Hej

Det är korrekt som du angett det.

Konto 4539 kvittas mot konto 4535 kan man säga. Saldot blir noll om man tar dessa två rader. 4535 debet 1000 4539 Kredit 1000 Så de två kontona påverkar inte resultatet alls. Båda de kontona kommer ackumulöeras under året men de kommer nollställas när ett nytt år påbörjas.

/Joachim

@Johan Lärfars Konteringen du har gjort ser helt korrekt ut 🙂

Ser att @Joachim E har svarat på din följdfråga.

Önskar er en trevlig helg!

//Carina

Hej

Det beror på om du har fått båda underlagen samtidigt då kan man bokföra det i samma verifikation. Det normala är dock att man betalar och bokför fakturan till leverantören först och senare får man underlaget för tullfakturan antingen från fraktbolaget eller tullverket och då bokför man den senare delen i instruktionen. Så normalt sett är det två olika verifiaktioner som bokförs.

Joachim

Tack för svar, jag betalar leverantören genom en direkt betalning och använder bokslutsmetoden, när jag betald får jag alltså upp transaktionen på kassa och bankhändelse, bör jag bokföra den då eller bättre att vänta på tullunderlaget och bokföra allting då?

Hej

Inköpet kan du bokföra direkt men du bokför inköpet enbart mot konto 4000 utan momskod.

Momsen redovisar du antingen genom att du bokför den från kassa och bankhändelser i samband med att du fått en fraktfaktura som skall betalas eller så gör du en manuell verifiaktion av enbart momsen som i exemplet från instruktionen

Önskar dig en fortsatt fin dag

Joachim

Hej!

Jag har en fråga kring när man fakturerar ett norskt företag. Jag har gjort digitala tjänster åt ett norskt företag, men materialet är på svenska och har används i Sverige. Hur skickar jag min faktura till det norska företaget? Ska jag ta med moms eller inte?

Hej

Då en digital tjänst kan användas i vilket land som helst och du fakturerar ett företag som har sin verksamhet i huvudsak i Norge (Land utanför EU) så skall du fakturera dem utan moms. Att kunden väljer att använda tjänsterna i Sverige och att materialet är på svenska spelar ingen roll i detta fallet.

/Joachim

Hej Joachim!

Tack snälla för ditt svar! Då skickar jag fakturan utan moms. Men finns det något mer som jag behöver göra den för ahh redovisa detta? Behöver man ta upp de på något speciellt sätt senare på året? Samt hur bokför jag det?

Jag är precis nystartad så vill verkligen se till att göra rätt 🙏🏻

Tack så mycket! Men hur får jag bort moms på själva fakturan som ja ska skicka iväg. Den kommer ju automatiskt när jag fyller i beloppet.

Ska ja registrera kunden som export kund innan detta, i så fall hur gör jag det?

Hej!

Jag har en enskild firma och har köpt en online utbildning/kurs från ett annat EU-land.

Hur ser bokföringen ut om jag vill även dra av kostnaden med hjälp av konto 6991?

Skapar jag en ny verifikation och skriver K1930 - D6991?

1930 ingen momskod kredit 10 000:-

4535 momskod 21 (25%) debet 10 000:-

2614 momskod 30 (25%) kredit 2 500:-

2645 momskod 48 debet 2 500:-

Hej

Du skall inte skapa en verifikation mellan 1930 och 6991 för då se det ut som du betalt samma summa 2 gånger.

Du kan hantera detta på ett antal olika sätt. personligen så tycker jag att det är enklare att bokföra kostnaden direkt mot kontot man vill ha kosntaden på och se till att lägga till rätt momskod på det kontot när man bokför inköpet. Se bild nedan.

På så sätt slipper man göra omföringar på det senare.

Om du redan har bokfört händelsen på detta sätt

1930 ingen momskod kredit 10 000:-

4535 momskod 21 (25%) debet 10 000:-

2614 momskod 30 (25%) kredit 2 500:-

2645 momskod 48 debet 2 500:-

Så gör du en omföring via Bokföring > Verifikationer > Ny verifikation som ser ut på detta sätt. Observera att jag tagit bort momskoden på raden med konto 4535

/Joachim

Hej!

Det har ännu inte bekräftats av någon Visma-anställd någonstans på forumet hur bokföringen av inköp av en IT-tjänst som Canva (grafiskt verktyg online, belägna i Australien) ska genomföras. Blir detta rätt?:

1930 - Företatgskonto - ingen momskod: X SEK (kredit)

6500 - Övriga externa tjänster, gruppkonto - Momskod 22: X SEK (debet)

2645 - Beräknad ingående moms på förvärv från utlandet - Momskod 48: (X * 0,25) SEK (debet)

2614 - Utgående moms omvänd skattskyldighet 25% - Momskod 30: (X * 0,25) SEK (kredit)

Andra kommentarer:

- 6500 är det enda kontot visma eEkonomi hade förinställd inom kategorin. Kanske borde man skapa ett nytt underkonto själv som passar mer.

- Momskod 48 och 30 kom som automatiska förslag. Momskod 22 var vad jag gissar ska vara där på inköpskontot 6500.

- Canva är en prenumeration som i regel dras varje månad automatiskt från ens föranmälda företagskonto. Man får en "Momsfaktura" via mail som verifikation.

- Den "typ" av bokföringshändelse som man väljer i visma eEkonomi vill jag därmed välja som "Inköp mot kvitto" snarare än exempelvis betalning av leverantörsfaktura. Då betalningen dras direkt och fakturan som ju blir motsvarande kvittot kommer direkt efter.

Tusen tack för svar för att äntligen sätta spiken i kistan för denna typ av inköp för oss småföretagare!

Hej!

Då leverantören av tjänsten är belägen i ett land utanför EU så stämmer det att köpet ska bokföras med momskod 22 så att det hamnar i ruta 22 i momsdeklarationen. Den omvända skattskyldigheten redovisas på konto 2645 (ruta 48) och 2614 (ruta 30). Din kontering är helt korrekt.

Det går absolut bra att skapa ett underkonto till 6500 och det går även bra att välja 'Inköp mot kvitto' då jag förstår det som att detta avser ett direktköp och inte mot en faktura med betalningsvillkor.

Mvh

Pamela

Hej igen!

Tack för ditt svar Pamela. Ett problem som uppstår i Visma eEkonomi är att momskod 22 tvingar en att välja "Inköp av tjänster från land utanför EG..." 12% / 25% eller 6%. Så när jag väljer just gruppkonto 6500 för den konteringen med momskod 22 som jag föreslog ovan, och som du tyckte såg rätt ut, så vet inte jag vad jag ska välja.

Som exempel så betalar jag alltså 12,99 USD varje månad för Canva. Där det på fakturan står "Skatt ingår - 2,60 USD".

Borde jag tänka att jag ska välja den momssatts som hade gällt i sverige, dvs 25%, när jag väljer momskod 22 i sånna fall?

Hej!

Läste artikeln och en annan tråd om EU moms.

https://forum.vismaspcs.se/t5/Fragor-om-bokforing/Bokfora-inkop-inom-EU/m-p/231867#M38593

Stämmer detta verkligen?

På skatteverket står det någonting annat om köp av varor och tjänster inom EU om säljaren inte är momsregistrerad i sitt land eller är en privat person.

"Så här gör du om säljaren inte är momsregistrerad

Du ska inte räkna fram och redovisa svensk utgående moms om du köper varor från en säljare i ett annat EU-land som inte är momsregistrerad. Det gäller till exempel om säljaren är en privatperson."

Vad gäller? Jag tolkar informationen från Skatteverket att inköpet skall registreras som en momsfri men enligt tråden från er så ska man registrera svensk moms.

Hej

Köper du saker från en privatperson så skall aldrig moms redovisas det gäller oavsett vart i värrlden du gör inköpet ifrån. Moms räknas fram och redovisas enbart när man handlar med momsregistrerade företag. Det är därför det är viktigt att alltid konterollera om det finns ett VAT number/momsregistrereingsnummer på underlaget.

/Joachim

Hej, jag använder kontantmetoden för redovisning och köpte en tjänst av en konsult i Brasilien.

Jag betalade 1000 sek och ingen moms ska räknas på detta.

Hur ska jag bokföra detta?

Om jag använder 4531, då kommer 25% moms och då blir totalen 1250.

Får jag bara rensa momskod fältet på 4531? Eller hur gör man för att inte lägga till momsen?

Jag köpte tjänsten av en privat person och (om jag förstår rätt) så ska jag INTE lägga till moms på detta.

Hej

Om det är inköpt av en privatperson som inte driver ett företag som är momsregistrerat så kan du lägga det på 6550 konsulttjänster helt utan moms.

Är företaget momsregistrerat så använder du 4531 och redovisar omvänd skattskyldighet.

/Joachim

Hej!

Jag har en leverantörsfaktura gällande en köpt tjänst utanför EU.

Jag behöver redovisa fakturan och själv lägga på momsen.

När jag går in på Ny leverantörsfaktura kommer kontoraden 2440 - Leverantörsskulder upp automatiskt. Jag undrar om jag kan få bort eller ersätta denna rad för att lägga in mina egna kontorader?

Tidigare har jag fått hjälp med liknade ärende och för att kunna göra omvänd skatteskyldighet utgick jag från nedanstående konton. Nu står det still och jag vet inte hur jag kommer vidare.

Konto:

2614 - Utgående moms omvänd skatteskyldighet 25% (kredit)

2645 - Beräknad ingående moms på förvärv från utlandet (debit)

4531 - Inköp av tjänster från ett land utanför EU, 25% moms (debit)

1930 - Företagskonto/checkkonto/affärskonto (kredit)

Min fråga är:

Hur kan jag registrera ovanstående konton utan att konto 2440 kommer upp automatiskt?

Tack på förhand!

/Linda

Hej

Du kan lägga till rader i konteringen men om det är en leverantörsfaktura så skall du ha konto 2440 med i konteringen. Istället för 1930 i detta fallet.

1930 kommer påverkas först när betalningen matchas mot fakturan via kassa och bankhändelser.

/Joachim

Hej!

Jag har köpt en prenumeration på programvara från USA på kort. Angav skattereg-nummer och betalade därför ingen moms. Bokför med kontantmetoden. Ska nu matcha bankhändelsen (efter att ha skapat en kassa- och bankhändelse) och gör allt i ett svep. Stämmer följande?:

| Konto | Momskod | Debet | Kredit |

| 1930 | 0 | 100 | |

| 5420 | 100 | 0 | |

| 2614 | 30 (25%) | 25 | 0 |

| 2645 | 48 | 0 | 25 |

Tack!

Hej

Du behöver lägga dit en momskod i rutan för momskod efter 5420. Sedan skall beloppen på 2645 och 2614 byta sida dvs debet och kredit är spegelvänt.

Systemet kommer ange momsen åt dig automatiskt om du lägger dit momskoden och ser till att rutan "ange belopp inklusive moms" är ikryssad.

Joachim